INABA TAKUYA BLOG

稲葉琢也ブログ

赤字でも借入ができ、資金繰りが改善する元銀行支店長の秘訣を授けるビズサポートの稲葉琢也

2018/03/24

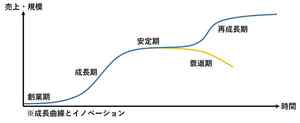

必要最小限で離陸

お金の不安解消と

ビジョン実現の戦略ブレーン

キャッシュフローコーチ

稲葉琢也

お金の悩みを解消して

あなた(あなたの会社)が

なりたい理想の姿=ビジョンを実現するための

銀行取引の5つのコツ

お気軽にご相談ください

会社 082-548-2862

fax 082-548-3170

携帯 090-6402-4217

メール

takuya@bizsupport-inaba.com

2018/03/23

森友文書は誰に聞いた通りに書いたのか?

ビジョン実現の戦略ブレーン

キャッシュフローコーチ

稲葉琢也

お金の悩みを解消して

あなた(あなたの会社)が

なりたい理想の姿=ビジョンを実現するための

銀行取引の5つのコツ

お気軽にご相談ください

会社 082-548-2862

fax 082-548-3170

携帯 090-6402-4217

メール

takuya@bizsupport-inaba.com

2018/03/22

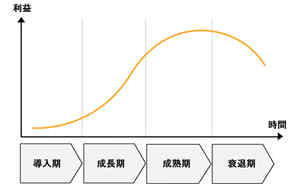

中小企業の社長が知るべき経営の数字

真実は帳簿に宿る」

赤字決算にもかかわらず

トップの座をめぐる父と娘の対立は

共感してくださる仲間を探しています

お金の不安解消と

ビジョン実現の戦略ブレーン

キャッシュフローコーチ

稲葉琢也

お金の悩みを解消して

あなた(あなたの会社)が

なりたい理想の姿=ビジョンを実現するための

銀行取引の5つのコツ

お気軽にご相談ください

会社 082-548-2862

fax 082-548-3170

携帯 090-6402-4217

メール

takuya@bizsupport-inaba.com

2018/03/21

金融庁の変化をうけた銀行対策

共感してくださる仲間を探しています

お金の不安解消と

ビジョン実現の戦略ブレーン

キャッシュフローコーチ

稲葉琢也

お金の悩みを解消して

あなた(あなたの会社)が

なりたい理想の姿=ビジョンを実現するための

銀行取引の5つのコツ

お気軽にご相談ください

会社 082-548-2862

fax 082-548-3170

携帯 090-6402-4217

メール

takuya@bizsupport-inaba.com

2018/03/20

設備が無くて上位になるのは

共感してくださる仲間を探しています

お金の不安解消と

ビジョン実現の戦略ブレーン

キャッシュフローコーチ

稲葉琢也

お金の悩みを解消して

あなた(あなたの会社)が

なりたい理想の姿=ビジョンを実現するための

銀行取引の5つのコツ

お気軽にご相談ください

会社 082-548-2862

fax 082-548-3170

携帯 090-6402-4217

メール

takuya@bizsupport-inaba.com